如果从2007年算起,金融危机已经爆发10周年。10年来,黄金价格跌宕起伏,为我们考察黄金的投资价值提供了最好的历史素材。未来世界经济将向何处发展?黄金开启新一轮牛市了吗?从这10年的走势中,我们应该学到什么?

图1:2000年~2011年国际黄金价格周数据走势(美元/盎司)

图2:2000年~2011年国际黄金价格周数据走势(美元/盎司)

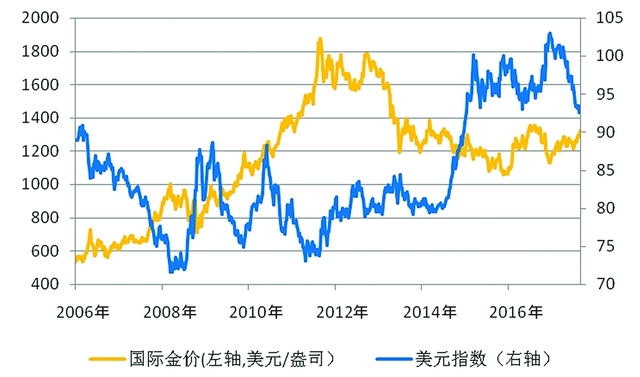

图3:过去10年国际金价和美元指数周数据对比

回首过往的十年,黄金市场在价格趋势上有牛市与熊市之切换,在宏观经济上有次贷危机之起伏,在货币环境上有量化宽松之进退,较之之前10年,其曲折精彩程度,不可同日而语。

然而,事后回首之精彩曲折,却不等于事前对此就了然于胸,对于金融市场的波动评论总有事后“恍然大悟”和事前“雾里看花”的成分。尽管并非所有的事后回顾和总结都有助于事前的预测和展望,但是对过往十年的金价趋势的总结,依然有助于厘清我们对于黄金投资价值的认知。毕竟,在无法按照可重复的条件进行科学实验的社会科学中,构建精致的逻辑框架体系固然重要,但如果没有历史数据的验证,精妙的逻辑体系不过是心中执念的投射而已。过往10年,黄金市场的波澜起伏正好为我们考察黄金的投资价值提供了最好的历史素材。

十年回首:走下神坛的黄金

在过去10年中,黄金市场给人留下最深刻的印象,就是在次贷危机爆发后黄金价格创下了1973年黄金与美元脱钩以来的历史新高。如此强烈的印象必然会催生黄金与危机之间关系的联想,提及黄金不少投资者脑海里蹦出的第一个联想词汇就是避险。

然而,图1描绘了2000年至2011年之间的国际黄金价格周数据,从图1我们可以清楚地看到:2008年次贷危机爆发之前,2000年至2007年间,国际金价已经从每盎司300美元不到上扬至每盎司800美元附近,因此过去10年前半段的黄金大幅上扬是2000年启动的黄金牛市的后半段,次贷危机是促使黄金牛市加速的推手,但却不是2000年就开始启动的黄金牛市的根本动力。

如果说黄金市场从2000年开始的缓慢但是稳健的上扬是对2008年次贷危机的爆发有所预期而动的话,这样的解释又不免让人感觉黄金市场“多智而近于妖”。

不仅如此,在2008年下半年以雷曼破产为标志性事件的次贷危机最高潮时,被认为是具有避险价值的黄金不仅没有高歌猛进反而经历了2000年牛市以来最大幅度的一次下跌。图2对比了2007年至2009年的国际金价和美元指数的日数据,从图中可以清楚地看到:当美国次贷危机进入最恶化的2008年下半年(图2中的虚线框内),全球金融市场美元流动性的紧张和强烈的避险情绪,使得美元指数大幅上扬,从而使得金价从接近每盎司1000美元一线下跌至每盎司700美元附近,这样的下跌在后来牛市高点每盎司1900美元的标准来看,不过是“中等级别的回调”,但是在当时却是结结实实的接近30%的大幅下跌。

因此,回顾这10年黄金市场的价格趋势,除了感慨价格起伏和牛熊变换外,不能无限拔高黄金的避险价值是首要的教训。如果以次贷危机来解释上一轮黄金牛市的产生,就无法解释为何黄金牛市早在2008年之前的2000年就开始启动。同样也无法解释为何2011年金价开始由牛转熊,因为往往持有次贷危机催生黄金牛市观点的人同样持有2011年至今美国经济根本没有复苏、次贷危机远未结束的观点;如果以美国“9·11”事件为发端的全球反恐战争来解释上一轮黄金牛市,就无法解释为何2011年9月后黄金由牛转熊,因为全球反恐战争形势在2011年之间并没有出现深刻的转折。总之,回顾过往10年金价走势,黄金走下避险的神坛是历史数据留下的记录。

十年回首:魅力不减的黄金

然而,黄金走下避险的神坛,却并不等于黄金没有投资价值。在走下神坛的同时,黄金在过去十年中所体现出来的投资魅力并不因为其与避险之间的关联并不明显而削弱。

首先,过去10年,黄金与美元继续呈现了很好的趋势反向性,这使得黄金成为对冲美元汇率变化的优良工具。无论黄金与美元的反向关系让喜欢观点丰富和追求“语不惊人死不休”效果的分析师感到多么单调和枯燥,过去10年的历史数据不仅没有推翻黄金与美元的反向关系,反而成为其存在的新的例证。

对比了过去10年的国际金价和美元指数的周数据,图中的反向相关关系胜过千言万语,也是任何标新立异的黄金价格波动新论必须迈过的门槛。2011年开始的美元汇率转向走强,正是黄金在2011年由牛转熊的关键,2013年4月让一些投资者至今记忆犹新的金价大跳水和随即而来的国内现货黄金抢购热潮,正与美联储宣布准备退出量化宽松直接相关。在过去10年中,2011年之前黄金很好地履行对冲美元贬值的功能,而2011年之后则同样称职地履行了对冲非美货币贬值的功能。

其次,在过去10年的一些片断中,黄金时不时体现出其对冲信用货币风险的价值。最为经典的例子莫过于2011年8月标普调降了美国主权信用评级,引发黄金达到了上一轮牛市的顶峰每盎司1900美元之上。尽管标普调降美国主权信用评级并未产生持久的冲击,但是短期内黄金充当了人们对冲美元前途风险的良好工具。之后,尽管黄金市场趋势由牛转熊,但是在希腊大选催生欧元前途风险和英国脱欧公投催生的英镑前途风险的片段里,黄金在中短期内都以上扬的姿态,扮演了对冲信用货币风险的角色。

十年回首:走下神坛却深入民间的黄金

10年岁月虽然弹指一挥间,但是无论怎么详尽的回顾或许永远无法复原这10年间黄金市场发生的精彩故事和曲折波动。随着中国金融市场的快速发展和投资者群体知识水平的提升,不可否认的是,中国投资者群体对于金融投资的需求正在朝着多元化的方向发展,黄金自然也不能例外。

过去的10年,黄金市场通过牛熊的转换和局部的大起大落告诉我们,黄金的价值远比神化的避险功能丰富,黄金的投资策略也绝不是只有“买买买”,而投资黄金的群体也早已不再是忧愁写在脸上的超级风险厌恶者。

更加自信且更追求金价波动而不是以黄金为避难所的较为年轻的一代,正在成为黄金投资中崛起的力量,无论市场参与者对于这一现象的观感如何,这就是未来黄金走下神坛而深入民间的表现形式。

文章来源:本文来源与网络,转载自和讯网,版权属于原作者

【本文观点不代表高赛尔的观点,仅作为读者的参考信息。】